目 次

1. 開業医の相続税対策が必要な理由

クリニック開設者・法人代表者の平均年齢が毎年高齢化する一方で、後継者不足が深刻になっています。65歳を超えて第一線で働く開業医が増加していて、引退の準備をしないまま急に相続が発生することも少なくありません。

今回は、開業医に相続対策が必要な理由について解説します。

(1)自己資産+医院資産に巨額の相続税が課される

開業医の中でも個人医院の院長は、相続発生時に巨額な相続税が発生する可能性があります。院長に万一のことがあったとき、相続税の対象となるのは個人の資産だけでなく、クリニックの資産も含まれるためです。個人の資産についてはある程度把握されている院長でも、クリニックの資産については何が相続税の対象になるのか、その資産価値がいくらかご存知の方はほとんどいません。

クリニックの資産には、建物・医療機器・車両・診療報酬の未受領分・医薬品などが含まれます。それらすべてが個人資産に加えて相続対象となります。あらかじめ、家族とともに顧問税理士に相談し、課税対象となる開業医の資産について理解した上で生前に計画的な相続税対策を取っておかないと、残された家族に多大な負担をかけることになります。

(2)医療法人の出資持分も相続税の対象となる

次は、医療法人の場合です。

医療法人の場合は、「出資持分あり」と「出資持分なし」で相続対策が変わります。第5次医療法改正で、2007年4月1日以降に設立した医療法人は、すべて医療法人(持分なし)になりました。「出資持分あり」と「出資持分なし」の違いは、一言でいえば医療法人に対する財産権の有無です。

医療法人(出資持分あり)では、開業時にお金を出した医師(出資者)が順調に事業を伸ばして医療法人に築いた財産は出資者の医師個人の財産になります。引退時に医療法人を解散したときはこの財産を受け取ることができます。ほかに出資者がいれば、出資割合に合わせて財産を分配します。万一の場合は、子どもに相続することもできます。

2007年4月1日以降に設立された医療法人はすべて「出資持分なし」です。医療法人(出資持分なし)の場合は、院長がお金を出して開業しても財産権はありません。法人の規定に従い、退職金を受け取ることはできますが、解散した場合、医療法人の財産は医師個人に帰属せず国の財産になります。

国の財産になるくらいなら、出資者に財産権のある医療法人(出資持分あり)のほうが良さそうですが、1つ問題があります。それは、相続税です。個人医院の場合と同様に、医療法人の建物・医療機器・車両・診療報酬の未受領分・医薬品など、医療法人の資産全部が出資者である医師の財産として相続税の対象となります。相続時には多額の相続税を払わなければなりません。

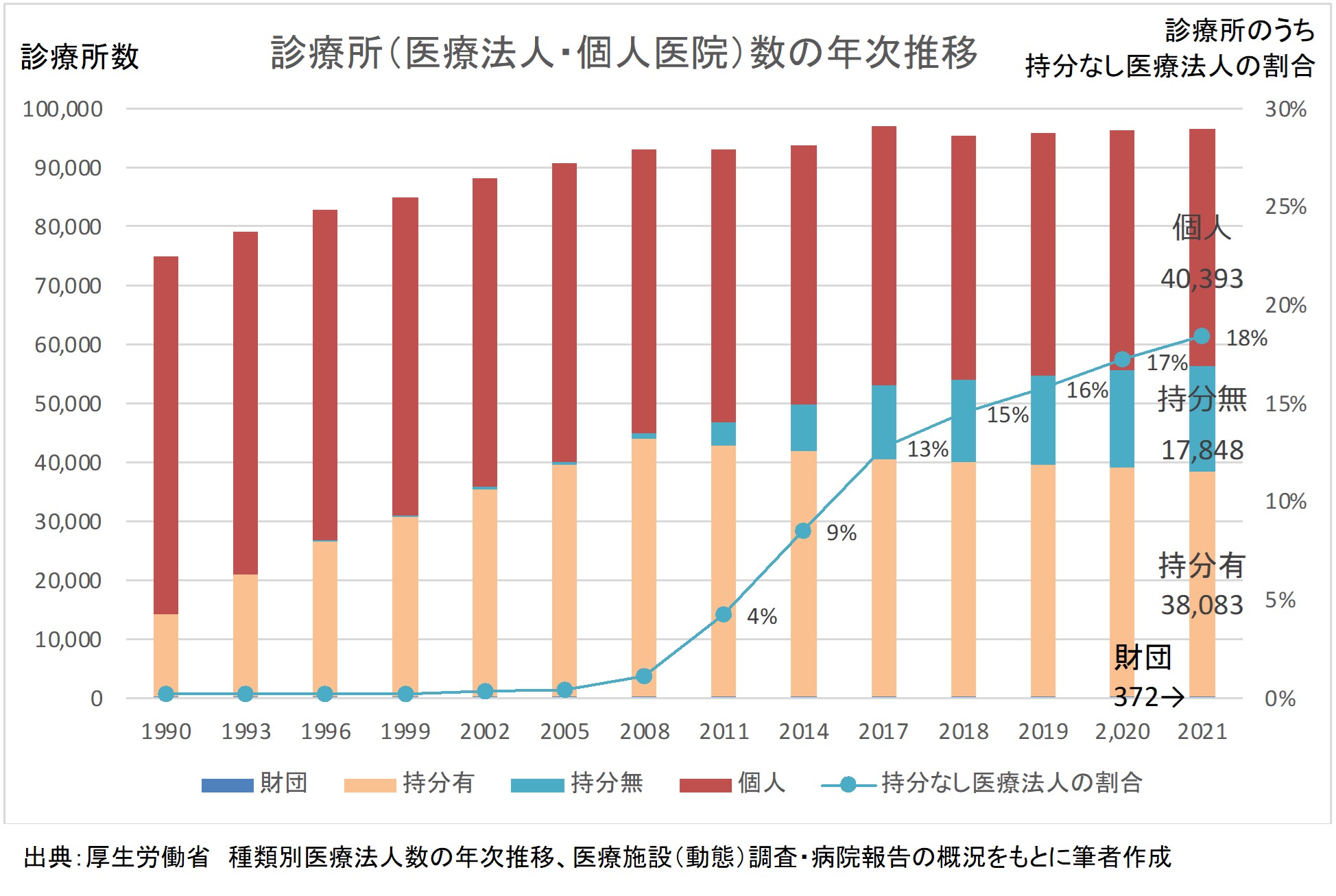

下記に国公立等を除く医療法人と個人医院の数の推移を示します。2008年以降、医療法人(出資持分なし)が増えていますが、まだ、開業医全体の18%ほどに過ぎません。大多数は、個人医院もしくは医療法人(出資持分あり)で、早急な相続対策が必要な開業医です。

参照:厚生労働省「医療法人・医業経営のホームページ 統計データ8 医療法人数の推移(令和3年3月31日現在) 」

厚生労働省「1996年医療施設(静態・動態)調査・病院報告の概況 統計表3 開設者別に見た一般診療所数及び歯科診療所数の年次推移 」

厚生労働省「2019年医療施設(静態・動態)調査・病院報告の概況 統計表3 開設者別に見た一般診療所数及び歯科診療所数の年次推移 p.27 統計表3 」

厚生労働省「医療施設動態調査(令和3年8月末概数) 」

2. 相続税の税率や控除額について

開業医は、相続時に医療施設の資産を相続するため巨額の相続税を課せられる可能性が高いので、計画的に相続税対策が必要なことをご理解いただいたと思います。

では、相続税はいったいどのくらいになるのでしょうか。相続税は資産の額に比例して税率が高くなる累進課税制度です。開業医に限った相続税制度ではなく相続時に共通のもので、最高税率は55%にもなります。

相続税の速算表【平成27年1月1日以降発生の相続】

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参考:国税庁ホームページより筆者作成

参照:国税庁「No.4155 相続税の税率 」

相続財産にそのままこの税率がかかるわけではなく、非課税財産や債務を差し引き、遺産額を計算した上で、法定相続人の数に合わせた基礎控除額を差し引き、課税遺産総額を計算します。その上で、法定相続分で按分した後に適用される税率です。

(例)法定相続人が配偶者1人で、法定相続分に応ずる取得金額が4億円のとき

4億円×50%-4200万円=1億5,800万円(税額)

4億円を超える医療法人の財産があったとしても、ほとんどは土地・建物や医療機器の評価額のため、すぐ換金して現金にできるわけではありません。

急な相続で1億円を超える相続税を払わなければならなくなったら、遺族はどうするでしょうか。最悪の場合は土地・建物を処分し、閉院に追い込まれることもあります。そんなことにならないように計画的な対策が必要です。

3.相続税を納める期限

相続人は、相続の開始があったことを知った日(ここでは被相続人である開業医が死亡した日)の翌日から10カ月以内に、被相続人の住所地の所轄税務署に申告・納税する義務があります。

申告・納税するためには、相続人や遺言書、遺産、債務の確認、相続財産の評価と分割協議が必要です。弁護士や相続に詳しい税理士に相談したとしても、何も準備していなければ、相続財産の評価と分割協議をまとめるだけでも数カ月かかってしまいます。さらに、相続人と相続税が決まっても、すぐに数千万円、数億円の現金を準備するのは容易ではありません。相続税の納付は延納や物納の制度もありますが、適用されることは難しく、原則的には期限内にキャッシュで支払わなければなりません。

地域医療に欠かせない医療機関として事業承継を計画していても、急な相続で相続税の支払いのために運転資金が不足してしまい、資産の売却や金融機関からの借入が必要となってはクリニックの継続にも支障が生じます。

また、相続手続きと事業承継に時間がかかり長く休業を余儀なくされては、地域医療を安定的に提供することも難しくなります。このようなことから、計画的かつ早めに相続対策をすることが大事です。

4. 事業承継の有無で対策が変わる

開業医に万一のことが起きたときには、短期間に巨額な相続税の準備が必要になる可能性があるため、相続税対策が必要なことをご理解いただいたと思います。そして、開業医の相続対策は、「事業承継する人がいる」か「事業承継する人がいない」かで、対策が大きく変わります。

(1)事業承継する場合

個人医院で「継承する医師の子どもがいる」場合の選択肢としては、将来の承継を見越して医療法人(出資持分なし)を設立することが挙げられます。医院資産は開業医の個人資産ではなくなるので、個人の相続対象から外れます。

ただし、医療法人は株式会社と異なり、利益剰余金を配当することができません。そのため、事業が順調に推移し、利益剰余金を積み上げると出資持分の評価額が高くなります。そのため、医療法人を設立する場合は、承継と相続の両面から個人の資産と医療法人の資産を計画的にバランスよく積み上げることが大切です。

対策の1つは、配偶者や親族がMS(メディカルサービス)法人を立ち上げ、院長と配偶者の所得を医療法人とMS法人に分散することです。

もう1つは、引退後に備えた院長の老後資金の準備です。医療法人では個人の役員報酬を抑えて所得税を下げ、医療法人で退職金を積み立てできます。引退時に退職金として支払うことで、医療機関の資産価値を下げることができます。

事業承継面では2つの対策が考えられます。

1つは、生前贈与を長期的に利用し、承継者である子どもに財産を引き継ぐことです。こちらは医療法人を設立する場合でも、しない場合でも有効です。

もう1つは、医療法人を設立しない場合、個人事業主向けの「個人版事業承継税制」を活用することです。2028年までの期間限定の納税猶予特例で、個人医院の開業医で事業承継する医師の子どもがいる場合、この制度を活用できれば大幅に相続税を節税することが可能です。この制度が適用できるかどうか、適用できても事前の準備が必要です。早めに顧問税理士に相談しましょう。

(2)事業承継しない場合

最近では、医師の子どもがいたとしても、専門分野が違ったり基幹病院の勤務を選んだりと、クリニックを引き継がない事例も増えてきました。事業承継しない場合は、個人医院で事業を継続するか、「出資持分なし」の医療法人を設立するかで選択肢が変わります。親族に事業承継しない場合でも、M&Aでクリニックを譲渡するか、閉院するかの選択肢があります。地域医療の継続を考えると大きな環境変化がない限り、第三者へのM&Aを想定して相続対策を立てておくとよいでしょう。

個人医院で事業を継続する場合でも、配偶者や親族がMS(メディカルサービス)法人を立ち上げ、院長と配偶者の所得を個人医院とMS法人に分散することは可能です。

医療法人(出資持分なし)を設立する場合は、前項の院長の老後資金の準備やクリニックの土地・建物を個人から医療法人に賃貸する方法が使えます。

また、院長が所有するクリニックの土地・建物を医療法人に賃貸する方法も有効です。賃貸とすることで、院長個人の不動産の評価額が下がります。M&A後も医療法人から賃貸収入を得ることで、引退後の収入を確保できます。

5. まとめ

開業医は相続対象になる資産が多く、計画的かつ長期的に対策をしておかないと巨額の相続税が課税され、残された家族に大きな負担をかけてしまいます。個人医院か医療法人の種類によっても対策は異なります。

相続税対策を検討することは、相続税の節減だけでなく引退後のライフプランや相続後の家族の生活について考えるきっかけになります。また、相続税対策や事業承継は、決めたとしてもすぐに実行できるものばかりではありません。個人と法人への資産の分散や生前贈与対策を行うにも時間もかかります。

今回ご紹介した対策を参考に、クリニック経営と引退後を見据えた中長期の計画を立て、家族や承継者、顧問税理士や地域医療関係者と相談することをお勧めします。「そのうち…」「まだ早い…」と思っているときに突然起こるのが相続です。家族や患者が困ることのないよう準備をすることも開業医の務めだと言えます。

筆者プロフィール

イベント・セミナーEVENT&SEMINAR

お役立ち資料ダウンロード

-

電子カルテ 医師 事務長

導入してわかった!開業医が語る、電子カルテ選びの“本音”

-

電子カルテ 医師 事務長

在宅医療成功の鍵 医療コンサルが語るカルテ選び5つの極意

-

クリニック開業 医師 事務長

診療科別クリニック開業のポイント

-

クリニック開業 医師 事務長

クリニック開業の3大プロセスと成功へ導く7つのポイント

-

電子カルテ 医師 事務長

医療DX令和ビジョン2030に向けて自身に合った電子カルテの選び方

-

クリニック開業 医師 事務長

これからのクリニック開業戦略 ~開業医から学ぶ5つの対策~

-

クリニック開業 医師 事務長

ミニマム開業を成功に導く3つのポイント

-

クリニック開業 医師 事務長

クリニック開業後の収支は?~5年間の収支計画の進め方~